2024/02/13

日記

このコーナーは国税庁のHPにある『質疑応答事例』の新規掲載事例から私の気になるものをピックアップし、自由気ままに思ったことを書くコーナーです。

〇(所得税)死亡した父親が所有していた賃貸不動産に係る固定資産税の必要経費算入

【照会要旨】

私の父は生前不動産賃貸業を営んでおり、賃貸用不動産に係る本年度の固定資産税は、

納税通知書の交付を受け、第1期の税額については父が納めています。本年9月に父が死亡したため、その後、賃貸用不動産を相続し、不動産賃貸業を営む私が残りの税額を納めました。

父の準確定申告における不動産所得の金額の計算上、賃貸用不動産に係る本年度の固定資産税を必要経費に算入できますか。なお、父の不動産所得の金額の計算上、必要経費に算入した固定資産税の額については、私の本年分の確定申告において、不動産所得の金額の計算上、必要経費に算入しません。

【回答要旨】

あなたの父の準確定申告における不動産所得の金額の計算上、一定の金額を必要経費に算入できます。

業務の用に供される資産に係る固定資産税については、その業務に係る各種所得金額の計算上、必要経費に算入されます(所得税基本通達37-5)。

また、年の中途において死亡した場合、その年分の各種所得の金額の計算上必要経費に算入する国税及び地方税は、その死亡の時までに申告等により納付すべきことが具体的に確定したものと取り扱っています(所得税基本通達37-6)。

ただし、固定資産税のように、賦課課税方式による租税のうち納期が分割して定められているものは、各納期の税額をそれぞれ納期の開始の日又は実際に納付した日の属する年分の必要経費に算入しても差し支えありません(所得税基本通達37-6(3))。

したがって、ご質問の場合、賃貸用不動産に係る本年度の固定資産税について納税通知書の交付があり、具体的な税額が確定していたことを踏まえると、賃貸用不動産に係る本年度の固定資産税のうち、あなたの父の準確定申告において不動産所得の必要経費として算入する金額は、次のいずれかとなります。

(1) 本年度の固定資産税の全額

(2) あなたの父の死亡の時までに納期が到来した固定資産税の額

(3) あなたの父の死亡の時までに実際に納めた固定資産税の額

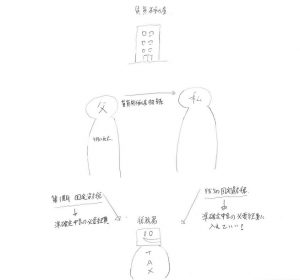

【図】

【感想】

原則は、死亡日までに「納付すべきことが具体的に確定」した固定資産税を必要経費にできる。

固定資産税は、納付通知書が交付されたことで「納付すべきことが具体的に確定」すると考えられます。

したがって、原則的には全額(父が亡くなったあと、私が納付した分も)必要経費にすることができます。

ただ特例で賦課課税方式による税金は「各納期の開始の日」または「実際に納付した日」の属する年の必要経費にすることができるため(2)(3)が認められるようです。

当然、死亡後に通知が来たものについては必要経費に入れられません。

また、(2)(3)で計算した場合は相続人(私)の確定申告時に必要経費に算入することができます。

有利になる方を選択できるという訳ですね。

(町野)